金価格が上がっております。

株は下がっても、ゴールドは上がる!

高市トレードの手仕舞いとか関係ない! https://t.co/DXzdKca3YZ pic.twitter.com/TViBZcjmzK— 田端信太郎@株で儲けたきゃ「社長」を見ろ! (@tabbata) October 14, 2025

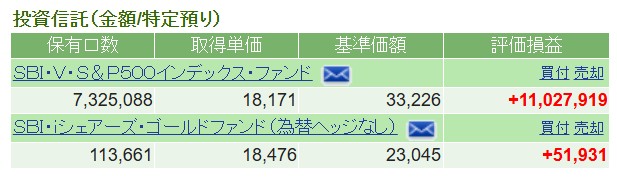

私自身は、金の投資信託、積み立てを今年の5月末から行っております。1週間1万円。

17000円台でしばらく値動きがなかったのですが、最近上昇がみられます。

※S&P500インデックス・ファンドは、数年前から平日毎日1万円ずつの積み立てをしてきました。アメリカ経済の勢いを感じます。

金価格上昇について、田端信太郎さん、エミン・ユルマズさんの見解を紹介します。

まず、炭鉱のカナリアとは? By 生成AI

炭鉱のカナリア=「危険の早期警報」を意味する比喩です。

- 起源:昔の炭鉱で、一酸化炭素など有毒ガスに人間より敏感なカナリアを連れて入坑しました。鳥がぐったりしたり鳴き止んだら「ガス漏れの兆候」と判断してすぐ避難したことから来ています。(のちに電子検知器に置き換え)

- 現在の使い方(比喩):大問題が表面化する前段のサインや兆候を指す言い方。

- 例)金価格の急騰=通貨や金融システム不信の“炭鉱のカナリア”

- 例)失業保険申請の増加=景気後退の前触れ

- 例)小さな欠陥報告の多発=大規模品質問題の予兆

- 例)特定生物の激減=環境劣化の早期サイン

- 注意点:単独のシグナルはノイズのこともあるので、他の指標で裏取りするのが基本。

ひとことで言えば、「大きな危機の最初に鳴るベル」です。

先に両者に共通の見解は以下。

- 名目の株高=景気の実力ではない

通貨の希薄化(インフレ)で価格が押し上げられて見えている面が大きい。実力を測る物差しとして金建てで見る発想が重要。- 金の上昇は“炭鉱のカナリア”

金高騰は法定通貨や金融システムへの不信のサインになり得る(赤信号)。インフレ・財政悪化・地政学リスクの“総合シグナル”。- 背景はインフレ+財政・金融の緩み

コロナ以降の大規模財政&長期緩和で通貨価値が希薄化。政府債務の歴史的拡大も金上昇の土台。- “金利高でも金高”の時代

伝統的な「金利↑=金↓」が弱まり、実需・不信の買いで同時上昇が起きている点を認識。- ドル依存低下(デ・ドル化)と地政学

制裁でドルが“武器化”された影響などから、各国(特に新興国)が準備資産をドル→金へ分散。- ポートフォリオでの役割

金は配当はないが、インフレ/通貨不信への純粋ヘッジ。短期レバは避け、長期・積立などで組み入れるのが筋。- 通貨ベットの限界

円かドルかの二択ではなく、法定通貨そのものの信認低下に備える視点が必要(現金一本足打法はリスク)。

今年の5月から勉強のために積み立てを開始したゴールドですが、ここにきて勉強になっております。

田端信太郎さんの動画。

要約は以下の通り。

動画の主題は「株高=景気の良さではなく、インフレで名目が膨らんで見えているだけ。実質を見るには“金(ゴールド)”を物差しにせよ」です。

概要(論旨)

- 日経平均やS&P500が最高値更新でも「景気が良い実感」は乏しい。理由はインフレ効果で名目価格が押し上げられているから。

- 実体把握の基準として“金”を通貨と見なすと、株の実力はむしろ低下。1989年は「日経 ≒ 金19.5g」だったのが、今は「日経 ≒ 金約2g」まで目減り=円の購買力低下が大きい。

- フィアット通貨は人為的に増やせるが、金は増やせない(希少性・無国籍性)。だから長期の尺度として有効。

主要ポイント

- インフレの体感差:現役世代は賃金上昇で相殺も可能だが、年金生活者など定収入層は物価上昇が直撃。

- 資産価格の上がり方:インフレ時はビットコイン・都心不動産・金鉱株などに資金が集中し、指数以上に値上がる局面も。

- 金価格上昇の意味:「炭鉱のカナリア」=通貨制度や中央銀行に対する不信のシグナル。

- 投資の実務

- 金は“積立”など長期で。短期レバは非推奨。

- 金の保管・ETFは“どこに現物があるか”が論点。地政学リスクまで考えるなら国内保管型も一案。

- 金そのものは配当なし・保管コストあり。だが「通貨の希薄化」に対する純粋なヘッジとして機能。

- 借入とインフレ

- 名目金利<物価上昇率の局面では“実質金利”がマイナスになり、固定金利の借入で資産を持つ側が有利。

- ただし金そのものは担保化しづらく、銀行は貸しにくい。不動産や証券口座内の株は担保に取りやすい。

- 過剰レバレッジは禁物。負債の耐性とキャッシュフロー前提が必要。

- 「株高=豊かさ」ではない:日経が上がっても生活は直ちに楽にならない。コーラの値上げなど日常物価は上振れ。

- 政策依存の限界:ばら撒きは通貨量を増やし、結局インフレを促進。政策に期待しすぎず、自分のバランスシートで対応すべき。

- 人的資本・ブランド化:YouTubeチャンネル、SNSフォロワー、評判・ネットワーク、事業ブランドは“インフレに強い資産”。若年・挑戦的な人にはインフレは追い風になりうる。

示唆(実践の方向性)

- 実質尺度で評価:円やドル建てだけでなく「金建て」で資産・指数を眺め、インフレ分を差し引いた実力を測る。

- 分散:現金・円偏重を避け、不動産・株式・金(現物/ETF)・自分の事業/ブランドなど“腐りにくい価値”へ配分。

- 意思決定のスピード:インフレ期は“先送りのコスト”が高い。固定金利で耐えられる範囲の借入+資産取得は合理的。

- レバレッジ管理:実質金利マイナスでも“安全域”を超える負債はNG。キャッシュフローで耐える前提を厳守。

まとめ

- 見かけの株高は“通貨の薄まり”の裏返し。実質を見るなら金を物差しに。

- 政策や相場環境に過度に期待せず、自分の資産(金融+人的)を増強する設計が肝心。

- 若い/挑戦できる人ほど、ブランドや事業づくりを通じて“インフレに強い体質”を作るべし。

エミン・ユルマズさんの動画

要約は以下の通り。

主題は「金(ゴールド)の高騰は“良いニュース”であると同時に、グローバル金融システムの“赤信号(炭鉱のカナリア)”でもある」という指摘です。

金価格の現状とテクニカル

- 2024年春からの三角持ち合いを上抜けし、上昇トレンドが加速。

- 想定レンジは3,700–4,000ドル台への続伸も視野(“青天井”局面)。

価格上昇の背後にある構造変化

- 通常は「金利↑→金↓」だが、コロナ以降は金利高でも金が上昇する非伝統的な挙動。

- 背景要因

- コロナ期の大規模財政・長期金融緩和→持続的インフレ圧力。直近CPIは約2.9%。

- 米国含む先進国の政府債務の歴史的拡大(GDP比が戦時水準級)。

- 地政学リスクの常態化(2022年のロシア侵攻以降)。

- 対ロ制裁で進んだ**“ドルの武器化”(資産凍結・SWIFT排除)→新興国・BRICSなどが外貨準備のドル依存を低下**、代替として金の買い増しへ。

FRB/米財務の「金再評価」観測(目下の上昇加速要因)

- FRBが各国の金準備の再評価事例を整理するレポートを8/1に公表。

- 米国の金準備は1oz=42.22ドルで簿価計上(市場価格は数千ドル)→時価に再評価すれば約1兆ドル規模の含みが発生し得る。

- その“含み”を財務資金に付け替える仕組みを含意する法案議論も。

- これは「会計上の錬金術」だが、露骨に実施すればドル信認低下→金上昇を招き得る。

歴史的アナロジー

- 1934年:F・ローズベルト政権が国民の保有金を回収し、20→35ドルに再評価。差益を財源化。

- 1971年:ニクソン・ショックで金本位制を放棄→現在のフロート制・“ジャマイカ体制”。

- 通貨・国際金融のレジームは約30–50年周期で大転換しやすく、今まさに岐路にある可能性。

市場・ポートフォリオへの示唆

- 金の役割:法定通貨の信認低下やインフレに対する純粋なヘッジ。

- 手段と留意点

- 長期の積立が基本。短期レバは非推奨。

- ETF/現物/保管場所(国内保管型か海外か)も地政学リスクを踏まえて選択。

- 金は配当なし・保管コストあり。価格は上がり過ぎ(年初来40%超)との見方もあり、ボラと過熱に注意。

- 通貨ベットの限界:円安/ドル高の二択ではなく、法定通貨そのものの信頼低下に備える視点が重要。

- 分散の再設計:金のみならず銀・プラチナなど金属全般も上向き。株・不動産・コモディティ・人的資本も含め**“腐りにくい価値”**へ配分。

結論

- 金の高騰は「金保有者に好材料」だが、同時に金融・財政・地政の綻びを告げるサイン。

- 米国の金準備再評価が現実味を帯びれば、ドル信認の揺らぎと市場のボラ拡大が加速し得る。

- インフレとレジーム転換の局面に備え、金を含む多層的ヘッジと長期前提のリスク管理が肝要。

今回は、教養として金価格上昇について勉強してみました。

価格上昇が好調なので、しばらくゴールドの積み立ては続けます。